5月底,芬兰能源公司Fennovoima宣布,正式撤回Hanhikivi 1号核电站的建设许可申请,终止与俄罗斯国家原子能公司(Rosatom)围绕这座核电站的合作。此前,美国能源部长Jennifer Granholm也公开表示,将制定一个内容广泛的国家铀战略,以确保美国核电产业减少对俄铀资源的进口依赖。

欧洲核燃料仍被俄“拿捏”

针对芬兰单方面叫停合作的举措,俄罗斯外交部发言人扎哈罗娃日前表示,芬兰这一决定已经被政治化,是受到了来自境外的压力。据了解,Hanhikivi 1号核电站规划装机120万千瓦,投产后预计可以满足芬兰1/10的电力需求,Fennovoima公司原计划以俄罗斯VVER-1200型现代化反应堆为基础建造。

上海油压工作室法新社消息称,Fennovoima公司5月初做出了停止合作的决定,5月底正式取消了与Rosatom的交付合同,后者子公司持有Fennovoima公司约34%的股份。据悉,芬兰方面目前暂无申请新许可证的计划。对此,Fennovoima公司董事会主席Esa Harmala表示,合同取消的原因是俄乌冲突增加了建设延误和无法交付的风险。

显然,俄乌冲突带来的供应挑战加剧了需求侧的冲击,导致欧洲不得不重新评估依赖俄罗斯能源资源的程度。虽然欧盟决定逐步削减俄石油和煤炭等传统能源进口,但俄罗斯也是关键矿产的主要供应商,这使得该国在包括核电、动力电池等能源技术领域仍可以“拿捏”欧洲。

美国CNBC新闻网指出,对欧洲国家而言,减少或消除对俄核电供应链的依赖,各国需求各异。如果一个国家还没有建造核反应堆,那么他们可以从一开始就选择不与俄罗斯合作,转而寻求其他国家的核电技术支持,但如果一个国家已经拥有了俄罗斯的核反应堆,那么该国只能向俄寻求运维服务。

据悉,保加利亚、斯洛伐克、芬兰、匈牙利和捷克这5个欧盟国家的核电站仍然依赖Rosatom出口的核燃料。其中,斯洛伐克和匈牙利的核电站主要应用俄VVER-440反应堆,其运营完全取决于Rosatom,核电在斯洛伐克电力行业中的占比高达62%,匈牙利的核电占比则为53%。

美国核电产业离不开俄罗斯

虽然Jennifer Granholm表示:“我们不应该继续从俄罗斯购买铀燃料,而应该强化自身的铀开发和转化能力。”但现实情况却是,美国国内的铀产量已经处于历史最低水平,在全球铀产量中的占比仅为0.2%,因此美国如果希望壮大核电产业,仍然需要依赖进口。

美国能源信息署的数据显示,2020年,美国的核电站总计购买了2.22万吨铀,其中,来自俄罗斯的采购占16%,是仅次于加拿大和哈萨克斯坦的美国第三大铀供应国。

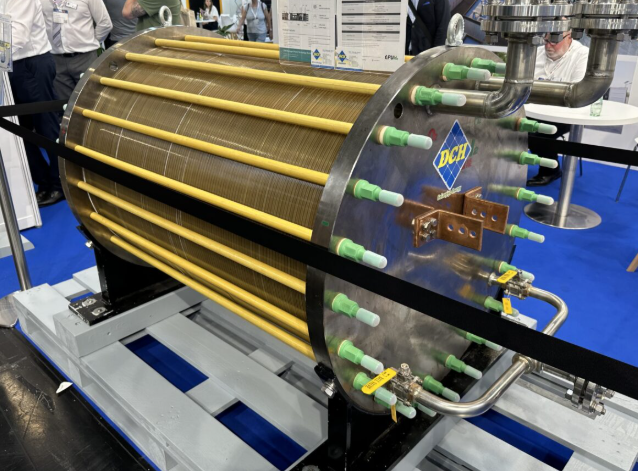

鉴于铀燃料加工环节高度复杂,加上美国核电产业发展缓慢,该国完全没有能力弥补自身需求。据了解,截至目前,美国只有一个铀转化设施,位于伊利诺伊州,由美国通用原子能公司和美国化工巨头霍尼韦尔的合资企业康弗登负责运营。由于康弗登2017年底因铀价高企和经营成本压力停产,导致这个铀转化设施自那时起一直处于停运状态。

上海油压工作室美联社消息称,霍尼韦尔计划2023年重启这个铀转化设施,目标是将每年铀转化产能从此前的7000吨增至1.5万吨。

值得关注的是,美国还在推进新一代先进反应堆的研发和建设,这些反应堆需要高含量低浓缩铀,即铀浓缩比例为15%-19.75%,这类燃料目前只有俄罗斯可以实现商业规模生产。

俄核电技术主导地位稳固

哥伦比亚大学全球能源政策中心指出,俄罗斯在全球核反应堆技术供应链中的主导地位不容忽视。去年,全球有439座在运的核电反应堆,其中38座位于俄罗斯。

上海油压工作室除此之外,俄罗斯还掌握着全球核燃料供应的“半壁江山”。据悉,核反应堆主要以浓缩铀为燃料,虽然俄罗斯每年原铀开采量仅占全球铀开采总量的6%,但其拥有全球40%的铀转化基础设施、全球46%的铀浓缩能力。

上海油压工作室据世界核协会统计,俄罗斯铀转化产能约占全球总量的1/3,铀浓缩产能更是居于全球首位,占比超过40%。在前端核燃料循环中,俄罗斯大量出口六氟化铀、浓缩铀以及相应的转化和浓缩服务,Rosatom更是拥有顶尖的核浓缩技术。

上海油压工作室天然铀矿在勘探开采后需经过一系列程序才能转变为可供使用的核燃料,其中,转化、浓缩和元件生产的技术要求最高,再加上核不扩散管制,加拿大、德国、美国等国家的铀转化能力都远不如俄罗斯,根本无法取代俄罗斯。

虽然欧美国家强烈呼吁对采矿、转化和浓缩设施进行大规模投资,但现实情况是增加新的、充足的转化和浓缩产能至少需要数年时间,这期间核电技术还可能实现更快速的创新和发展。为此,美国希望私人资本和资源参与铀浓缩设施的建设,但私营部门却认为这是一笔得不偿失的投资。美国科学部前副部长Paul Dabbar表示:“他们担心如果参与其中,政府很可能在一两年甚至更短时间内,重新允许俄铀产品进入市场,这无疑将让他们的付出付诸东流。”